HANSE Interim Team Research: Home Sweet Home – kann die deutsche Möbelindustrie den Auswirkungen multipler Krisen trotzen? Welche aktuellen Entwicklungen und Trends können zukünftig erfolgskritisch sein?

Die deutsche Möbelindustrie litt in den letzten Jahren unter den Folgen der Corona-Pandemie, wie zeitweise unterbrochenen globalen Lieferketten. Aufgrund mangelnder Verfügbarkeit sowie erhöhter Öl- und Gaspreise haben sich Rohstoffe, wie Holz, Metall und Schaumstoffe, sowie Transportleistungen stark verteuert. Die Branche profitierte jedoch davon, dass Menschen Wohnlichkeit und Gemütlichkeit in den eigenen vier Wänden in Krisenzeiten mehr schätzen und daher mehr in die Innenausstattung investieren.

Im Rahmen eines Projektes der HANSE Gruppe für einen in der Möbelindustrie tätigen Mandanten, hat HANSE Interim die zentralen Marktentwicklungen sowie die entscheidenden Entwicklungen untersucht und im Hinblick auf Bedeutung und Auswirkung auf die zukünftigen Chancen und Risiken der Branche analysiert.

Marktübersicht Möbelindustrie

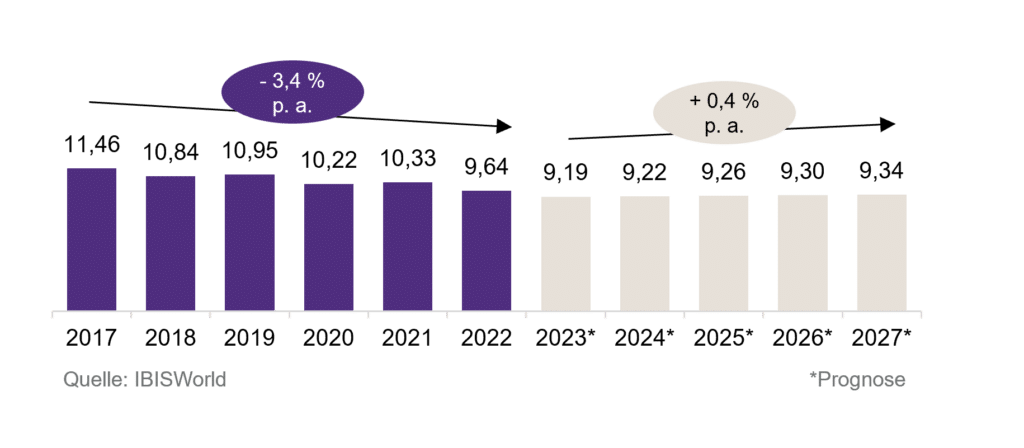

Infolge eingeschränkter Reise- und Freizeitmöglichkeiten haben die Verbraucher zwar ihre Budgets in Wohnen und Einrichtung investiert. Trotzdem sanken die Umsätze von 2017 bis 2022 durchschnittlich um 3,4 % pro Jahr.

In den letzten Monaten ist die Nachfrage nach Möbeln und Einrichtungsgegenständen weiter gesunken – so wirkte sich das durch die hohen Inflationsraten eingetrübte Konsumklima seit Sommer 2022 negativ auf den Auftragseingang aus.

Der Branchenumsatz beläuft sich 2023 voraussichtlich auf 9,2 Milliarden Euro, was einer Reduktion von 4,7 % im Vergleich zum Vorjahr entspricht.

Von 2023 bis 2028 ist ein durchschnittliches Umsatzwachstum von 0,4 % zu erwarten, womit sich der Branchenumsatz 2028 voraussichtlich auf 9,4 Milliarden Euro belaufen wird.

Umsatzentwicklung der deutschen Wohnmöbelindustrie

(in Mio. EUR)

Insbesondere die angespannte Personalsituation wird für die überwiegend mittelständischen Betriebe zu einer langfristigen Herausforderung.

Ebenso entscheidend sind für die Umsatzentwicklung

- eine gesicherte Energieversorgung,

- die Höhe der Material- und Energiekosten,

- Störungen bei Liefer- und Logistikketten

- sowie Nachfrageeinbrüche in Zeiten globaler wirtschaftlicher und politischer Krisen.

All dies hängt in entscheidendem Ausmaß von der weiteren Dauer und Entwicklung des Ukraine-Krieges, seiner Folgen und politischer Reaktionen ab.

Welche konkreten Trends und Entwicklungen bieten den Herstellern also Chancen diese Transformation zu stemmen?

Der Umweltschutz und eine nachhaltige Produktion gewinnen in der Branche zunehmend an Bedeutung

Die Möbelhersteller sehen sich gesetzlichen und gesellschaftlichen Verpflichtungen zum Umweltschutz und Anforderungen an Nachhaltigkeit im Umfeld der industriellen Möbelfertigung gegenüber. So steigen die Investitionen in eine nachhaltige Produktion, zum Beispiel in den Bereichen Heizung, Energie, Recycling und Vermeidung von Abfällen.

Angesichts der Aufgabe, nachhaltige Produkte mit kreislauffähigen Materialien zu entwickeln, wird Holz als Rohstoff noch gefragter werden und dem Holzpreis weiter Auftrieb geben.

Unternehmen können verschiedene Umweltzertifikate erwerben. Als Beispiele sind der „Blaue Engel“, „Klimaneutraler Hersteller“, die Waldzertifizierungssysteme „PEFC“ oder „FSC“ zu nennen. Das seit Anfang 2022 erhältliche RAL-Gütezeichen für den Klimaschutz zeichnet das Verantwortungsbewusstsein der zertifizierten Möbelhersteller aus und hilft klimabewussten Endverbrauchern bei ihrer Kaufentscheidung.

Ein steigender Möbelbedarf wird für volle Auftragsbücher bei den Möbelherstellern sorgen

Eine Marktchance bietet der große Baubedarf in Deutschland. Die unbefriedigte Nachfrage nach Wohnraum wird der Zahl der Auftragseingänge und Baugenehmigungen wieder Auftrieb geben. Auch wenn die Umsatzentwicklung in der Baubranche aktuell durch die stark gestiegenen Zinsen beeinträchtigt wird, ist zu erwarten, dass sich die Lage mit Abklingen der Inflation und sinkenden Zinsen wieder entspannen wird.

Insbesondere das Geschäft mit Küchenmöbeln kann von der Entwicklung im Bausektor dann wieder profitieren. Aber auch die Hersteller von Polstermöbeln werden profitieren.

Ebenso erfreulich ist für die Hersteller von Wohnmöbeln der Trend zum Kauf von Einzelmöbeln und kleineren Möbelkombinationen sowie der stetige Anstieg der Zahl der Singlehaushalte.

Die Digitalisierung und Automatisierung von Produktionsabläufen versprechen langfristige Kostenvorteile für die Betriebe

Zwar spielen die traditionelle Handwerkskunst und Handarbeit weiterhin eine wichtige Rolle in der Herstellung und dienen bei der Vermarktung deutscher Premiumprodukte als Verkaufsargument, jedoch werden Produktionsverfahren vermehrt auf digitale und automatisierte Prozesse umgestellt werden. Dies kann beispielsweise computergesteuerte Fräsen, Laser-Cutter, 3-D-Drucker oder Roboterarme umfassen.

Der Vorteil von digitalen Produktionsabläufen ist, dass sie eine Individualisierung der Produkte bei gleichzeitiger Massenproduktion ermöglichen.

Obwohl die Einführung modernisierter Fertigungsstraßen hohe Investitionen erfordert, werden automatisierte Prozesse ausschlaggebend sein, um gegenüber ausländischen Anbietern wettbewerbsfähig zu bleiben.

Steigender Anteil des Online-Handels

Mit dem seit der Corona-Pandemie beschleunigten Ausbau digitaler Vertriebskanäle entwickelt sich der Online-Möbelhandel für die Branche zu einer disruptiven Technologie. Dabei bietet insbesondere das Zusammenspiel zwischen stationärem und virtuellem Verkaufsraum Möglichkeiten für Produkt- und Prozessinnovationen. Während Kunden Online-Plattformen vorwiegend für die Informationsbeschaffung, virtuelle Produktplanung und Produktindividualisierung nutzen werden, wandelt sich der stationäre Verkaufsraum zu einem Showroom mit Eventcharakter.

Die Rolle des Verkaufspersonals wandelt sich zunehmend vom Verkäufer zum Ideengeber, dessen Ideen mithilfe interaktiver Terminals, OLED-Bildschirmen und Tablets präsentiert werden können.

Fazit

Der zunehmende Anteil von Möbelimporten, mit denen starke und teilweise durch EU-Subventionen geförderte europäische Mitbewerber auf den deutschen Markt drängen, ist eine Belastung für die Branchenakteure.

Die Möbelindustrie wird durch eine steigende Marktkonzentration im Handel mit starken Einkaufsverbänden vertriebsseitig unter Druck gesetzt. Die Herausforderung für die Möbelhersteller besteht darin, die gestiegenen Materialpreise mit dem Preiswettbewerb aus dem Ausland und Rabattforderungen im Handel zu vereinbaren.

Eine Wettbewerbsstrategie besteht darin, beim Endkunden ein Bewusstsein für die Qualität, Nachhaltigkeit und Sicherheit von Möbeln aus deutscher Produktion zu fördern.

Welche Entwicklungen sehen Sie zukünftig in diesem Markt?

Mit herzlichen Grüßen

Ihre HANSE Interim-Geschäftsführung

Andreas Lau

Auszeichnung! Ein Interim Manager des Jahres von HANSE Interim nominiert!

18. AIMP Jahresforum 2024 für Interim Management auf Burg Schwarzenstein war ein voller Erfolg! Das…

„Wer sich nicht transformiert, wird restrukturiert“

„Wer nicht geht mit der Zeit, geht mit der Zeit“ – das Bonmot der Hanse…

Workshop KI für Interim Manager beim AIMP Jahresforum 2024

Brandaktuell: Zusätzlicher Workshop beim AIMP-Jahresforum 2024! Praktische Beispiele für den KI-Einsatz für Interim Manager Es…